Универсальный передаточный документ

Для облегчения ведения бухучета и сокращения количества документации ФНС (налоговая служба) разработала УПД. Мы рассмотрим, что такое УПД (универсальный передаточный документ), в каких случаях он применяется, как внести в него исправления. Также изучим, как заполнять бланк правильно.

Причины разработки УПД

Счет-фактура и любой из документов первички (к примеру, накладная) включают одинаковые данные, поэтому они дублируются. Решено было создать новый документ, чтобы сократить временные рамки, необходимые для поиска и обработки информации. Но возможность сделать новую форму появилась только 2013 году, поскольку ранее законодательство обязывало применять однотипные бланки первички.

Новый закон “О бухучете” № 402-ФЗ вышел в декабре 2011 года. Для обсуждения форумчанам сообщества для бухгалтеров на сайте ФНС РФ был выложен проект будущего документа. Изначально его наименование звучало как единый отгрузочный документ, затем оно было откорректировано. Поэтому расшифровка УПД в бухгалтерии стала звучать как универсальный передаточный документ.

Для создания бланка Федеральная налоговая служба привлекла специалистов, которые ранее разрабатывали приложения “1С”. В конце октября 2013 года окончательный вариант был опубликован на официальном портале ФНС. С того времени его разрешалось использовать. Дополнительно сотрудники налоговой приложили письмо, в котором разъяснялось, для каких операций применяется УПД, как делается оформление универсального передаточного документа и заполняются его отдельные графы.

Для чего нужен документ

Универсальный передаточный документ - это альтернативная форма, объединившая накладную на товар или акт выполненных работ и счет-фактуру. На его основе ведется бухучет, списываются затраты по налогу, заявляется вычет по НДС. Документ собрал в себе все функции отведенные первичке, необходимые для учета по бухгалтерии и в ФНС.

В налоговом законодательстве прописаны следующие положения по определению вычетов по НДС. Для этого необходимы:

-

Счет-фактура. На его основании покупатель принимает имущественные права на услуги, товары. Согласно документу и определяются суммы налога.

-

Первичные документы. Они становятся основанием для выплат по НДС после принятия на учет услуг и товаров.

При исчислении налога на прибыль первичка играет такую роль:

-

Расходы подтверждаются только при наличии документации, оформленной по законодательству Российской Федерации. То есть, УПД отлично подойдет для этой цели.

-

Данные при ведении налогового учета также подтверждаются наличием первичной документации учета.

УПД имеет функции, которые позволяют использовать его для всех видов отчетности.

Согласно законодательству в первичной документации обязательно должны быть указаны следующие реквизиты:

-

название документа;

-

число, месяц, год, когда был оформлен документ;

-

полное название организации или паспортные данные индивидуального предпринимателя, который принимал участие в оформлении документации;

-

наименование продукции или услуг;

-

размеры или стоимость полученной продукции и услуг;

-

должность ответственного за сделку лица;

-

ФИО, подпись и другие реквизиты лиц, ответственных за сделку и оформление документации.

Формы первички должны быть утверждены дирекцией компании. Допускается составление документации на бумаге и в электронном виде. На виртуальной документации ставится электронная подпись.

Использование УПД

УПД может заменить традиционный счет-фактуру или происходит их совместное использование. Основой для создания универсального передаточного документа послужил именно счет-фактура, в который были добавлены дополнительные графы, обозначенные в законодательстве.

Когда выставляется УПД:

-

при приеме/передаче продукции;

-

при отгрузке продукции посредником;

-

при оказании разного рода услуг;

-

при передаче имущественных прав или итогов выполненных работ.

Мы выяснили, для чего нужен УПД (универсальный передаточный документ), но возникает вопрос: обязательно ли его применение? Законодательство гласит, что можно пользоваться и другими формами, информацию о которых можно найти в статье 9 Закона №402-ФЗ. УПД был создан лишь для упрощения работы бухгалтеров и уменьшения документооборота.

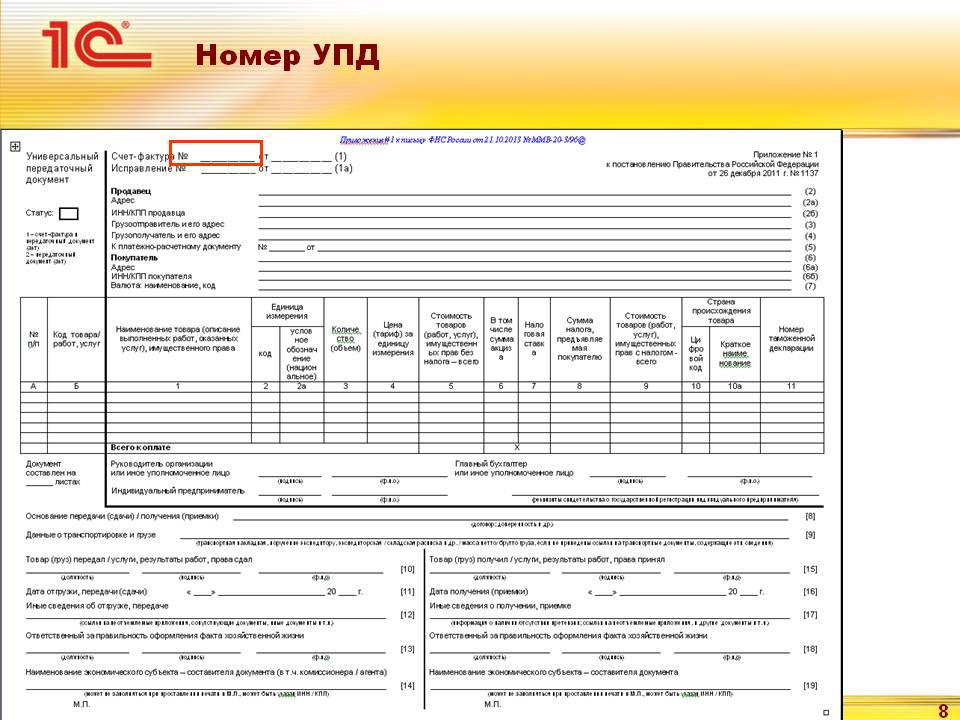

Какие реквизиты включены в документ

Большую часть документа занимает счет-фактура, который внесен в УПД в неизменном виде. Он обведен жирной линией. Также в документе есть обязательные реквизиты УПД, которые указаны в Законе №402-ФЗ:

-

Точное название документа (универсальный передаточный документ).

-

Дата, когда был составлен документ (число, месяц, год). Эта дата должна совпадать с датой составления счет-фактуры.

-

В поле 14, а также 19 прописывается наименование экономического субъекта, который составил документацию.

-

Указание фактов хозяйственной жизни (сведения об отгрузке, передаче товара, оказании услуг, выполнении работ).

-

Стоимость товаров и услуг или указание величины (объема). Обязательно указываются единицы измерения.

-

Должность лица, которое несет ответственность за совершение и оформление сделки. Графы 10 и 13 заполняет продавец, а 15 и 18 - покупатель.

-

Подписи ответственных за сделку лиц. Указываются их фамилии и инициалы.

Кто расписывается в УПД (ответственный за правильность оформления факта)?

Со стороны продавца это будет лицо, ответственное за ведение документации. Оно ставит подпись в пункте 13. А в строке 10 расписывается лицо, отгрузившее товар (водитель, экспедитор, грузчик и т. д.) Со стороны покупателя подписи ставятся подобным образом: в 18 строке расписывается оно или несколько лиц, ответственных за проведение сделки, а в графе 15 ставит подпись непосредственно сам покупатель или лицо, у которого есть полномочия это делать. Тех, у кого есть право ставить подпись, руководитель предприятия определяет заранее.

Статус 1 и 2 в УПД

В УПД есть графа “Статус”. В значении можно поставить цифру 1 или 2. Рассмотрим, чем отличаются УПД со статусом 1 и 2. Важно запомнить значения, чтобы в дальнейшем не путаться при оформлении документации.

УПД статус 1 - это документ, используемый одновременно как первичка и счет-фактура. То есть он служит основанием для удержания НДС и дополнительно не нужно создавать счет-фактуру.

Что означает УПД статус 2? Это значит, что документ может быть применен только в качестве первичной документации. Такой документ удобен в использовании лицам, которые применяют упрощенную форму налогообложения. Поскольку он не обязывает “упрощенца” платить НДС при поступлении УПД. Кроме этого УПД со статусом 2 применяется при отгрузке товаров посредникам.

Когда документ применяется со статусом 2, то следующие поля можно не заполнять:

-

сумма акциза;

-

налоговая ставка;

-

штрих-код страны, из которой прибыл товар;

-

к платежно-расчетному документу (№... от…);

-

страну происхождения товара;

-

№ таможенной декларации.

У универсального передаточного документа со статусами 1 и 2 имеются значительные отличия при использовании, поэтому важно не перепутать значения при заполнении реквизитов. Если случайно была допущена ошибка: вместо статуса 1 был указан 2, но реквизиты заполнены как для первого статуса, то можно внести исправление непосредственно на бланке. Для этого одна цифра зачеркивается, пишется другая. Исправление заверяется подписью лица, ответственного за правильность составления документации.

Если в УПД со статусом 2 были допущены ошибки при заполнении, то их тоже можно исправить. Правда, законодательство по бухгалтерскому учету не дает четких рекомендаций на этот счет. Указывается только, что рядом с исправлением ставят фамилию и подпись сотрудники, ответственные за правильное заполнение документации. Но можно просто распечатать новый документ с правильными данными.

В документе со статусом 1 от руки править нельзя. Обязательно выставляется новый откорректированный документ, а в поле 1а прописывается номер и дата , когда были внесены исправления.

Номер универсального передаточного документа

Как присвоить номер УПД? При присвоении номера УПД следует обращать внимание на его статус. Присвоение номера счету-фактуре регламентировано налоговым законодательством РФ. При его выставлении нужно обязательно вписать в первой строке номер счета-фактуры, который присваивается в порядке хронологии. Законом также определен принцип нумерации документации подразделениями предприятия.

Если УПД используется только в качестве первички, то номер ему присваивать не обязательно. Можно сделать выводы, что:

-

если УПД со статусом 1, номер его зависит от номера предыдущего счета-фактуры, то есть он будет следующий по порядку;

-

если документ имеет статус 2, то номер ему можно присвоить таким же способом, как это делается на предприятии для накладных или актов проведения работ.

Заполнение даты

В универсальном передаточном документе есть три поля для заполнения даты. Поэтому возникает вопрос: как заполнить дату УПД и что вписывать в каждую строку? В строке под номером 1 вписывается дата, когда был составлен документ. В строку под номером 11 нужно вписать дату, когда произошел факт хозяйственной жизни (была отгружена продукция, начата передача имущественных прав и др.) В строке 16 надо вписать дату получения товаров или услуг, приемки работ, которые были выполнены ранее.

Согласно законодательству дата оставления УПД увязывается с возникновением у покупателя прав на вычет. Правила составления счетов-фактур гласят:

-

нельзя выставлять счет-фактура позднее, чем через пять суток после оказания услуг, отгрузки продукции и др.;

-

если документ был составлен до отгрузки, то он не имеет никакой силы и не может считаться основанием для вычета;

-

если определяется налоговая база НДС по факту сдачи произведенных работ, то это будет дата подписания акта заказчиком.

В третьей части статьи 9 Федерального Закона №402 указано, что УПД составляется в тот момент, когда совершается факт хозяйственной жизни. Но если этого сделать нельзя, то он может быть составлен и после завершения отгрузки продукции или окончания работ. Поэтому даты в документе могут быть проставлены следующим образом:

-

все операции могут быть произведены в один день, поэтому даты в строках 1, 11 и 16 будут одни те же;

-

дата составления документации и отгрузки продукции может быть одна и та же, а приемка товара или работ может проходить на несколько дней позже, то есть в строке 16 будет другая дата.

Для отгрузки товаров дату для определения налоговой базы нужно смотреть в строках 1 и 11, но если речь идет о завершении работ, то определяющей будет дата, поставленная в строке 16. Когда УПД вступил в силу, все эти моменты были отражены в налоговом законодательстве.

Если не было возможности составить УПД до окончания совершения факта хозяйственной жизни, то для определения налоговой базы берется дата, вписанная в поле под номером 11 (для работ - в поле 16). Но покупатель может вполне заявить вычет по НДС согласно даты в строке 16, поскольку именно в этот период он получил товар или принял акт о завершении работ.

Подписи в УПД

Рассмотрим, кто должен расписываться в УПД, в каких строках ставятся подписи уполномоченных лиц.

Поля, где должен расписаться руководитель или главбух всегда нужно заполнять. Даже для документов со статусом 2 исключения не делаются.

В поле по номером 10 ставятся ФИО и подпись, а также должность лица, которое отгрузило продукцию или в его компетенции находится подписание актов по факту свершившихся работ или оказанных услуг. Это лицо может быть одновременно уполномоченным подписывать счет-фактуру, поэтому далее оно может просто писать должность и ФИО, не ставя подписи.

В поле под номером 13 указываются реквизиты должностного лица (со стороны продавца), которое является ответственным за оформление документации, подтверждающей факт хозяйственной жизни. Если в строках 10 и 13 указывается один и тот же человек, то второй раз ему можно не расписываться.

В поле под номером 15 свои инициалы, фамилию, должность проставляет лицо, которое получило товар или имеет право подписывать акты завершения работ (оказания услуг).

В поле под номером 18 расписывается человек, ответственный за оформление документации со стороны покупателя. Также он вписывает свои инициалы и должность. Повторно он может не расписываться, если сам принимал товар.

В 2013 году законодательством были ужесточены требования к первичке. Согласно поправке к № 402-ФЗ нельзя принимать к бухгалтерскому учету документацию, в которой отражены фальшивые или не свершив

Нужно ли ставить печать на УПД

Печать на УПД ставить не нужно. В 2002 году ее исключили из обязательных реквизитов для счета-фактуры. Для первичики изначально печати не были предусмотрены. Поэтому ее отсутствие никак не повлияет на вычет НДС или подтверждение расходов.

Но если печать обеих сторон (продавца и покупателя) все-таки будет стоять на документе, то нет необходимости в заполнении полей номер 14 и 19. В строке 14 вписываются сведения об экономическом субъекте, который составил документ (продавец, исполнитель, агент, бухгалтер). В строке 19 вписываются аналогичные данные, но со стороны покупателя.

Поля необязательные для заполнения

В УПД много дополнительных полей, которые можно не заполнять, но в некоторых случаях их заполнение оказывается полезным для продавца и покупателя. К их числу относят:

-

Номер п/п (поле А). Номер по порядку ставится в таблице исключительно для удобства при ее заполнении.

-

Код товара/услуг (поле Б). Заполняется, если товар поставляется в другую страну, или при использовании льготных тарифов. Где взять код товара, работ, услуг в УПД? Посмотреть его можно в единой Товарной номенклатуре внешнеэкономической деятельности ЕАЭС.

-

Поле 8. В нем указываются номера договоров и соглашений о сотрудничестве сторон. Это помогает узнать условия сделки прямо из первички.

-

Поле 9. В него вписываются параметры груза, особые указания экспедитору, реквизиты транспортных накладных, но это делается не на каждом предприятии.

-

Поле 12. Сюда вносится дополнительные сведения о товаре (номера паспортов или сертификатов), также в это графу можно внести особую информацию, касающиеся проведения сделки.

-

Поле 17. Оно предназначено для вписания претензий или сведений о документах, которые оформил покупатель (получатель услуги).

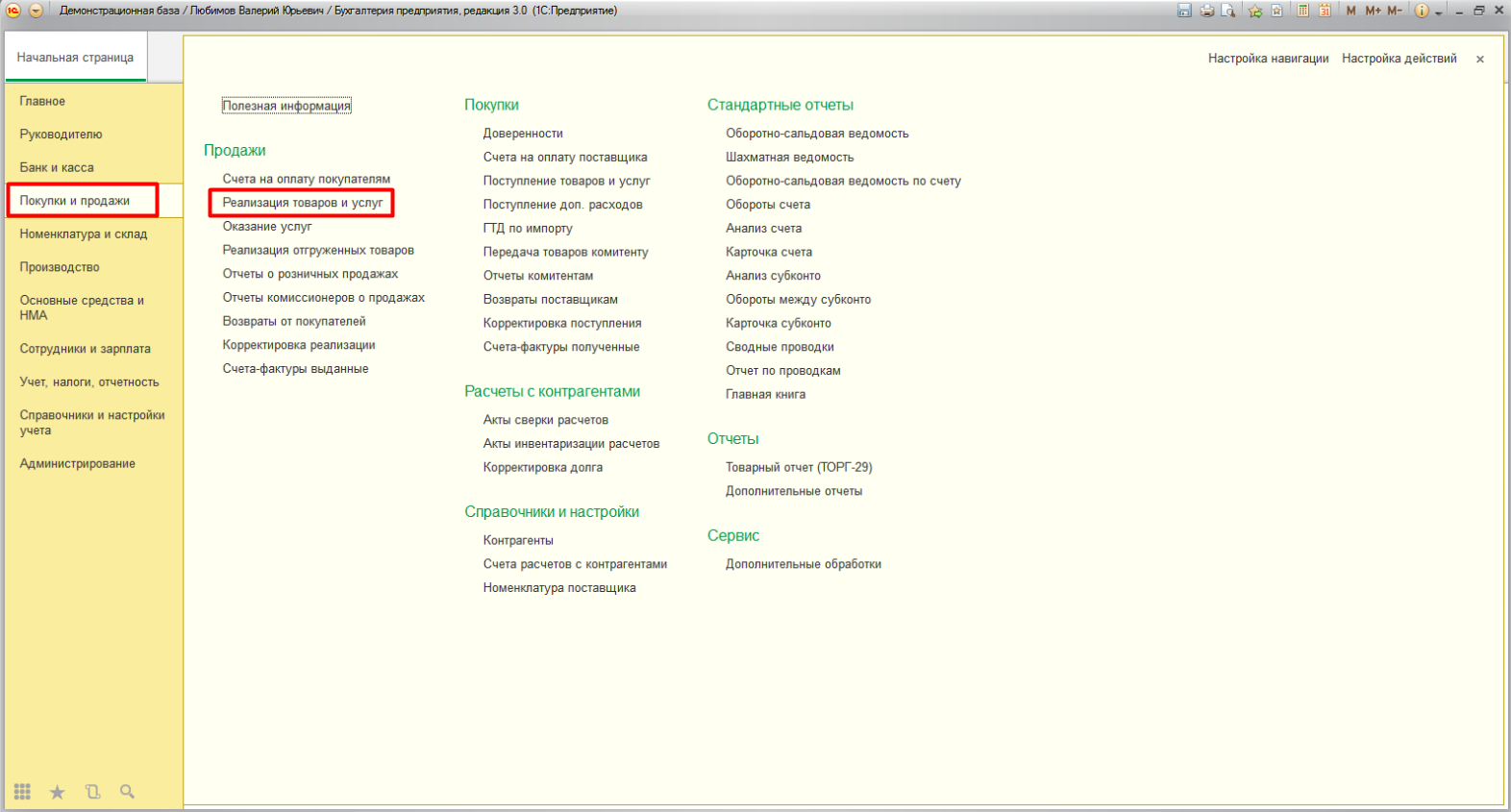

Заполнение УПД в 1С

Универсальный передаточный документ, заменяющий акт приемки-передачи, счет-фактуру и первичку, пользователи 1С также формировать непосредственно в программе.

Как выписать УПД в 1С 8.3:

-

Заходим в меню продаж, затем переходим в раздел реализации (накладные, акты).

-

Вводим номер документа реализации.

-

Выбираем выписать счет-фактуру и жмем на кнопку “Провести”.

-

Нажимаем на надпись “Печать” и выбираем УПД.

Распечатать универсальный передаточный документ можно только со статусом 1. Программа самостоятельно заполнит большинство полей, но некоторые данные придется вписывать самостоятельно, включив режим редактирования.

Если случайно в УПД была допущена ошибка, то нужно сделать корректировку реализации на основании документа. Операция: исправление в первичке. Сначала вносятся корректировки, затем счет-фактуру регистрируется на исправление. Потом выбирается форма для печати, где нужно нажать на исправленную версию.

Хранение и регистрация документации

Бухгалтера предприятий задаются вопросом, где хранить УПД? Нужно ли их положить в папку со счетами-фактурами, или с первичкой? Специалисты считают, что лучше складывать УПД отдельно от остальной документации. Это будет удобно, особенно если компания недавно перешла на использование универсальных передаточных документов. В отдельной папке нужный УПД можно будет быстрее найти при проверках.

Продавец регистрирует УПД в журнале учета, где записываются выставленные и полученные счета-фактуры. Его номер записывается в части 1.

Покупатель вписывает УПД в части 2 журнала учета.

Преимущества и недостатки использования УПД

Мы выяснили, в каком случае оформляется счет-фактура как унифицированный единый с товарной накладной документ, как правильно заполнять форму, какие поля можно пропустить. Теперь рассмотрим плюсы и минусы применения УПД.

Преимущества:

-

Существенно сокращается документооборот, вследствие использования только одного бланка вместо нескольких.

-

Одна и та же форма применяется сразу для отгрузки продукции, оказания услуг, проведения работ. Это позволяет избежать путаницы с бланками.

-

При разработке УПД из него были исключены лишние реквизиты, которые сложно заполнять (например, ОКПО, номера банковских счетов и др.)

-

Бланк легко заполнять, некоторые поля дублируются, поэтому большинство из них можно оставлять пустыми.

-

Данные в первичной документации и счете-фактуре будут совпадать, поскольку оформление идет на одном бланке. Поэтому у налоговой инспекции не возникнет никаких претензий.

Несмотря на обилие преимуществ, есть и некоторые минусы:

-

По электронной почте УПД пока передать нельзя, поскольку электронная версия находится в разработке.

-

Не предусмотрена замена транспортной накладной универсальным передаточным документом, поэтому ее тоже придется напечатать.

-

Полей для заполнения больше, чем в простой первичке, поэтому можно запутаться, где ставить подписи, куда вписывать фамилии продавца и покупателя, а также ответственных лиц.

-

На некоторых предприятиях форма введена недавно, поэтому надо контролировать правильность заполнения реквизитов.

-

Если в УПД были допущены серьезные неточности, то возникнут проблемы с налоговой службой.

Напрашивается вывод, что если научится правильно заполнять поля и не допускать ошибок, то можно существенно уменьшить объем документации. Отчетность в этом случае будет составляться быстрее. Чтобы избежать вопросов: что такое код товара в УПД, сколько ставить подписей, какие даты вносятся в документ, нужно внимательно прочесть нашу статью.

Подпишись на наши акции и скидки!